美股必须规避这七大亏钱陷阱,尤其是第七条

识别和规避价值陷阱

在上一篇看懂美股:什么才算低估值,这是最好的答案中,我们探讨了如何通过折现法评估股票的内在价值,以帮助投资者进行低买高卖的决策。在寻找便宜的投资标的时,我们必须警惕那些“价值陷阱”——表面上估值较低(例如PE<10)且具有诱人特质(如高股息或股票回购率)的股票,但由于公司基本面恶化或市场前景不佳,其实隐藏着较高风险。这些股票可能会让投资者误以为捡到了便宜,最终却可能导致资本损失。本文旨在分享投资者如何通过几个关键财务指标迅速识别潜在的价值陷阱,并提供具体的避免策略。

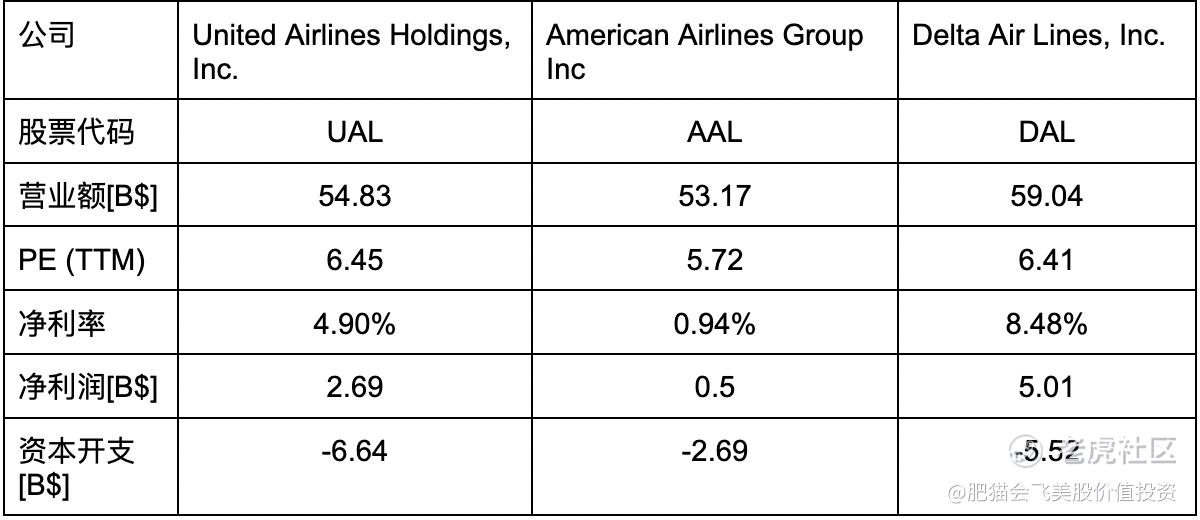

首先,低利润率的股票和公司应当被排除在外,除非公司刻意维持低价以保持竞争优势且盈利稳定,如Costco。以美国三大航空公司为例,尽管营业额高达数百亿美元,PE低于10倍,但其净利润率均不足10%。投资者在看到这类数据时,通常无需深入分析。如果出于兴趣,可以轻易搜到,股神巴菲特曾多次指出,航空业是投资者的“致命陷阱”,尽管业务增长迅速,但需要大量资本投入以维持增长,从而难以实现盈利。很难盈利的企业,投资者更难从其股票上获利。 $达美航空(DAL)$ $联合大陆航空(UAL)$ $美国航空(AAL)$

在分析公司的利润时,结合多个利润指标,如毛利润率(Gross Margin)、营运利润率(Operating Margin)、税前利润率(Pretax Margin)和净利润率(Net Margin),可以揭示真实的盈利情况。通常情况下,这些利润指标依次递减,如果出现反常情况,则应仔细分析原因,从报告的净利润中扣除非营运收入部分,以更准确地反映公司的盈利能力。以云端财务管理和人力资本管理软件厂商 $Workday(WDAY)$ 为例,其2023年报告的净利润率为19%,但税前利润率仅为4.9%,查看利润表可知其中七成以上利润来源于退税,并非真实的公司盈利。重新计算它的PE值会从48飙升到186,这么高的PE无论如何都不会被称作一个便宜的投资标的。

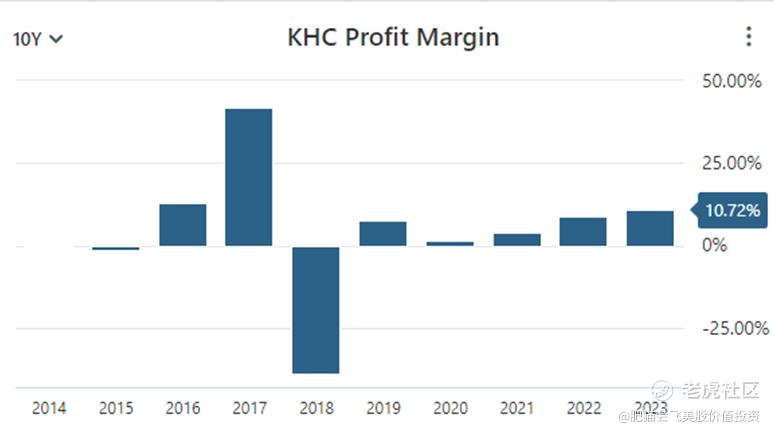

其次,营收波动大的公司也应当谨慎投资。以巴菲特赚钱散户血亏的 $卡夫亨氏(KHC)$ 为例。尽管当前PE=16.5不显高,股息率4.19%也有吸引力,但查看其过去10年平均净利润率6.5%左右,有7个年份在10%以下,其中3个年份亏损,2018年更是大亏39%。尽管这对于散户来说并不是一个值得投资的标的,巴菲特2013年买入亨氏(彼时还未与卡夫合并)的理由是:40亿美元获得50%控股权,80亿美元买入9%配息的优先股;其中优先股在2016年以83亿美元被赎回,巴菲特获得3亿美元资本利得,与此同时已经收到3年总计21.6亿美元的优先股股息,还可以用较低的价格再买入5%的普通股。在当时看来对股神来说无疑是一笔划算的买卖。而对于抄巴菲特作业买入KHC的散户投资者而言,股价从高点跌落至今还未能恢复。所以抄股神的作业也是有风险的。买入股票前一定要去做独立的分析。

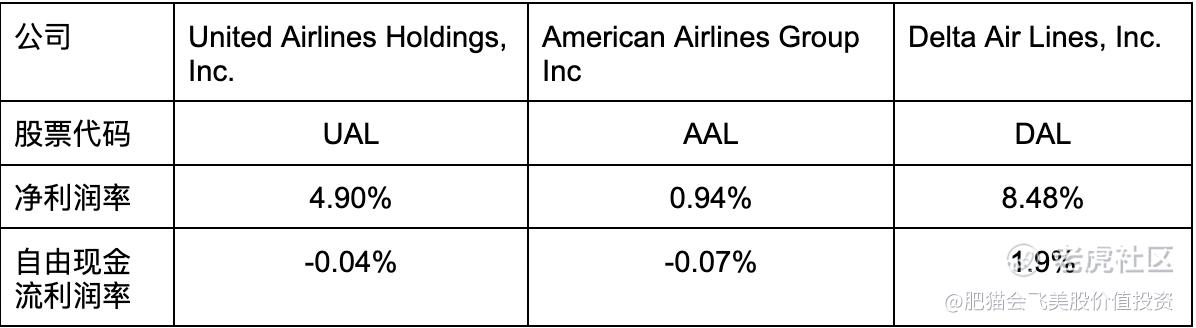

第三,自由现金流利润率远小于净利率的公司值得投资者警惕。自由现金流有很多不同的计算方式。粗略地说,自由现金流 = 净利润 + 折旧摊销 - 资本支出。资本支出用于维修更新设备厂房,是企业为了保持现在盈利水平需要投入的固定成本。折旧摊销是过去的资本支出摊分到今年的部分。因此,自由现金流是一家公司赚到的可以给股东自由支配的钱。如果自由现金流利润率远小于净利润率,说明公司每年投入越来越多的钱才能维持运营,那么留给股东的财富自然也不会容易积累起来了,股票也不会变得越来越值钱。仍然以美国航空股为例,可以清晰看到他们的自由现金流利润率都小于净利润率,进一步验证“需要大量资本投入以维持增长”的印象。在这种情况下,我们自然也不能用上一篇文章分享的自由现金流折现模型来估计这类公司的价值。

第四,高债务水平的公司也是投资者应避免的对象。我们在第一篇《快速股票分析,什么美股值得买》里提到,债务水平过高,会降低公司利润以及扩张业务和应对危机的能力,导致股价大幅波动。债务水平可通过债务/股东权益比率(Debt/Equity)衡量。债务是公司借的钱很好理解,而股东权益 Equity = 资产Assets - 债务Debt - 其他负债liabilities。Debt/Equity这个值代表公司利润如何在债权人和股权人之间分配。作为股票投资者,我们当然希望分得越多越好。理想情况下,这一比率应低于0.8。然而,如果资产中包含大量声誉或无形资产,则该指标可能失去其意义,因为声誉和无形资产可能不值纸面上声称的价值,Equity可能被高估。KHC的例子表明,尽管债务/股东权益比率较低(0.4),但其无形资产高达729亿美元,占总资产的80.7%,这显然是一个潜在的警告信号。

如果债务/股东权益比率不适用,投资者还可以考虑使用债务/自由现金流比率(Debt/FCF)和利息覆盖率来衡量公司的债务水平。例如,KHC的这些指标显示其债务水平在可接受范围内(分别为6.76和4.9),但还是需要警惕。

第五,低财务效率的公司也应被视为潜在的价值陷阱。财务效率可以通过股东权益回报率(ROE)来衡量(仅当Debt/Equity比值比较低时才有意义,反之债务过高时,ROE会被放大失去衡量意义)。巴菲特曾经表示,如果他只能选择一个指标来评估企业,那么他会选择ROE。根据他的标准,一个好的投资应该在过去十年的平均ROE高于20%,且没有一年低于15%。遗憾的是,KHC的ROE仅为5.8%,这表明其股东权益中大量的声誉和无形资产并未真正创造商业价值。

如果公司的股东权益为负,则可以用投资资本回报率(ROIC)作为替代指标。ROIC高于10%通常被认为是良好的水平,但KHC的ROIC仅为5.15%,也显示出其业绩平庸。

第六,不断稀释股份的公司通常也是价值陷阱。如果公司的盈利能力强,它会通过股息或股票回购的方式来回馈股东。然而,一些价值陷阱公司会通过增发股票逐渐稀释股东权益。例如,某公司尽管报告净利率为22.7%,Debt/Equity为0.26,ROE为15.4%,ROIC为10.89%,PE为14.8,股息率为2.87%,且股息增长率为65.57%,这些看起来都很诱人,但它却每年都在稀释股东权益,这是个明显的警告信号。

第七,股票配息率过高的公司也需警惕。股息的持续发放和稳定增长是股息投资者重要的考量因素。如果股票配息率(Payout Ratio)高于100%,这可能意味着股息未来不可持续。例如,AT&T在2021年末的股息率高达12%,但在2022年第一季度就将股息减半。此前2020年4月到2021年2月AT&T的股票配息率都在100%以上, 显示出之前的高股息可能是不可持续的。当然,本质上配息率过高也是因为盈利和财务出现了问题:过去10年的数据显示,AT&T的净利润率只有3年超过10%,还在2020年和2022年出现亏损;其债务/股东权益比率在2019年一直保持在1以上,2022年高达1.59,表明其财务压力巨大。

总结而言,识别和避免价值陷阱是投资成功的关键。通过仔细分析财务指标和盈利表现,投资者可以更有效地规避那些表面看起来诱人但实际上风险很高的股票。在进行任何投资决策前,进行独立的分析和评估至关重要,以确保投资目标的实现和资本的安全。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。